外国為替市場で円の独歩安が鮮明だ。日銀による政策修正観測が後退し、国内の長期金利に低下圧力がかかってきた。米連邦準備理事会(FRB)高官の利下げをけん制する発言で、米長期金利は一段と上昇した。日米の金利差が広がり、当面縮小しにくくなるとの見方が優勢になっている。

17日の東京外為市場で、対ドルの円相場は一時1ドル=147円台後半と1カ月半ぶりの円安水準を付けた。昨年末には1ドル=140円台後半を付けており、2週間余りで4.6%も下落した。

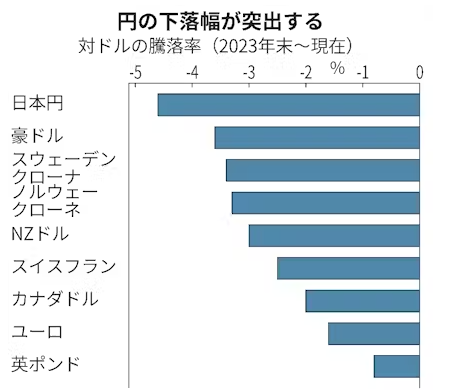

主要通貨のなかでも円の下げが際立つ。昨年末と比べた下落率でみると、3.6%だったオーストラリアドル、3.4%だったスウェーデンクローナを上回る。ユーロや英ポンドは、0.8〜1.6%の下げにとどまる。

17日の円安の主因はドルの主要通貨に対する上昇だ。

FRBのウォラー理事は16日の講演で「政策の軌道修正は慎重に判断し、急ぐ必要はない」と述べた。市場の大幅な利下げ観測をけん制した。

同氏は23年11月に利下げの可能性に言及し、長期金利の低下が進んだ経緯がある。講演で早期利下げ期待が後退し、米10年債利回りは5日以来となる4.07%台に上昇した。ドルの総合的な強さを示す「ドル指数」は1カ月ぶりの高水準を付けた。

もともと年初から、円自体の弱材料が目立っていた。早ければ1月会合にもと見られていた、日銀の金融政策の修正観測が後退したためだ。

日銀の植田和男総裁は23年末のNHKのインタビューで、2%の物価安定目標について「持続的・安定的にうまく着地するかは確信が持てない状況」と説明。政策修正を急がないとの臆測が広がった。

24年1月1日には能登半島地震が発生した。地震による経済への影響を見極める必要があるとして、市場は、1月会合でマイナス金利解除は見送りになるとの見立てに一段と傾いた。

国内金利は急低下し、長期金利の指標となる10年物国債利回りは一時0.55%と1カ月ぶりの水準を付けた。

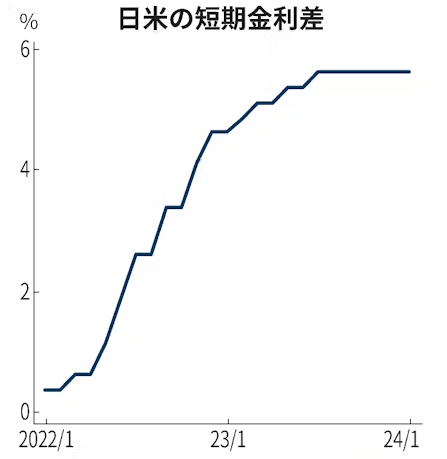

三菱UFJ銀行の井野鉄兵チーフアナリストは「年初以降は日本、米国それぞれの要因の相乗効果で円安が進んだ」と指摘する。昨年末に3.2%だった日米の長期金利差は足元で3.5%近くまで拡大し、ドル買い・円売りにつながった。

これまで、日本株の上昇時に円が売られることも多かった。米国の投資家など海外勢が日本株を買う際には為替変動リスクをヘッジするため、円を売ってドルを買う為替予約を実施するケースが一般的だ。

中長期的な円高シナリオは消えていない。年内にFRBの利下げ、日銀のマイナス金利解除を見込む市場の想定は変わっていない。

22〜23日には日銀の金融政策決定会合がある。会合終了後に経済・物価情勢の展望(展望リポート)で、25年度までの生鮮食品を除くコアCPI(消費者物価指数)上昇率の見通しが公表される。資源高といった物価の上昇圧力が剝落した後も、緩やかな物価上昇を維持できるかが焦点となる。

市場では「春のマイナス金利解除に向け、植田総裁の発言のニュアンスが変わってくれば円高圧力にもなりうる」(りそなホールディングスの石田武為替ストラテジスト)との見方は根強い。円の上昇へ、揺り戻しが起きる可能性は残る。