米連邦準備理事会(FRB)が保有資産を削減する「量的引き締め(QT)」のペースダウンを模索し始めた。短期金融市場で金利に上昇圧力がかかるなど不穏な兆候が出始めたためだ。FRBには苦い記憶がある。市場全体には資金がたっぷりあるはずなのに短期金利が急伸し、緊急の資金供給に追い込まれた「2019年の悪夢」だ。再来を防げるかは予断を許さない。QT減速論を「もう一つの金融緩和」だとみて期待を寄せるのは楽観的すぎるかもしれない。

年明け以降、QTの早期縮小を巡る思惑が広がっている。昨年12月開催分の米連邦公開市場委員会(FOMC)議事要旨で見直し議論の早期開始が示唆された。呼応するように、ダラス連銀のローガン総裁が講演でQT縮小に前向きな見解を示した。

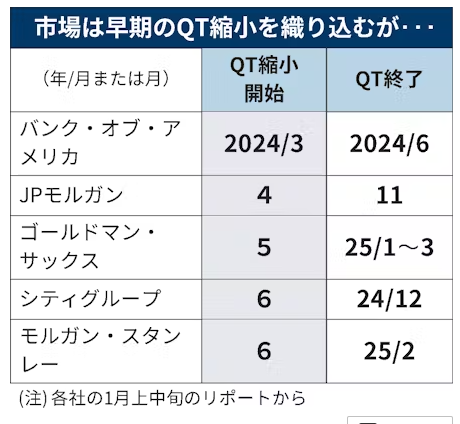

QTは過去の量的緩和(QE)で買い込んだ米国債や住宅ローン担保証券(MBS)の保有を一定のペースで減らす、金融政策正常化の柱の一つだ。QTの減速は削減ペースの鈍化を意味する。米ウォール街を代表する5大金融機関のエコノミストらはQT縮小の開始時期の想定を3〜5月に前倒しした。QT自体がいつ終わるかについては今年6月から25年1〜3月までと、かなりばらついている。

なぜいまQT減速論なのか

パウエルFRB議長は利上げを事実上停止したあとも、QTは淡々と続ける姿勢を崩してこなかった。なぜいま減速論なのか。

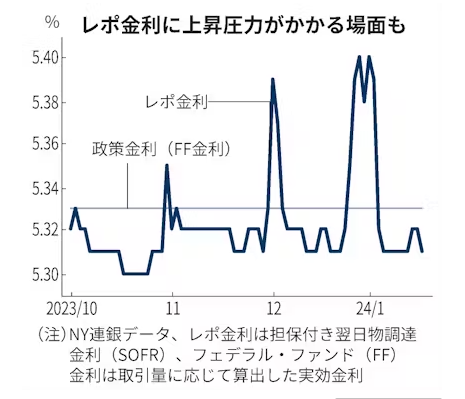

米シティグループの金利ストラテジスト、ジェイソン・ウィリアムズ氏らはリポートで「最近のレポ金利の上昇がQTに対する懸念を引き起こした」と指摘する。

国債を担保にして短期の資金をやりとりする米レポ市場で、このところ金利が上昇する場面がみられるのは確かだ。とくに昨年の12月初めにかけてと、この年末年始の上昇は、ふだん短期市場を気にもかけない株式市場の参加者らの関心も呼んだ。

QTは急ピッチで進んだとはいえ、市場全体でみればマネーはまだたっぷりある。問題は「資金偏在」だ。当面、たまたま大量に抱えた資金を手元に置きっぱなしにしている銀行も多い。一方で、本当ならお金をもう少し持っておきたいのに、市場での資金取引が少ないので潜在的な資金需要を満たせないままの銀行もいる。

金融システム全体のお金のじゃぶじゃぶ具合と、個別銀行の懐具合との間で、潜在的なズレが広がっているのだ。

22年夏までニューヨーク連銀でFRBの保有証券の管理責任者を務めていたダラス連銀のローガン氏は講演で、この点を問題視した。最近の金利上昇をみて「もはや流動性が『超豊富』という状況でも、常に誰にとっても超過供給という状況でもなくなっている」と訴えた。

レポ金利、一部で9%まで急伸

トラウマになっているのが19年9月のレポ金利の急騰劇だ。当時はトランプ政権がしかけた米中貿易戦争で景気の下振れ懸念が強まっていた。FRBは世界金融危機後のゆっくりとした利上げを18年いっぱいで終え、19年8月から「調整利下げ」と称する金融の再緩和に転じていた。金融危機後の量的緩和で膨らんだ資産を圧縮するQTも、予定を前倒しして打ち切る決断をしたばかりだった。

同年9月17日、担保付き翌日物調達金利(SOFR)と呼ぶレポの指標金利は5%台に跳ね上がり、一部では9%での取引もあった。FRBが政策金利に据える銀行間の翌日物取引であるフェデラル・ファンド(FF)金利が2%程度にとどまるなか、異例の事態だ。世界の金融市場の基盤である米短期市場の動揺に、世界の市場も混乱した。

シカゴ連銀の分析によると、直接のきっかけは個人や企業の納税に伴って大量の資金が民間銀行やMMF(マネー・マーケット・ファンド)から連邦政府へと吸い上げられたことだった。これらの金融機関は一時的に手元不如意になった。

ここに国債の大量発行が重なる。証券ディーラーが提示金利を大幅に引き上げてでもお金を確保しようと動き、金利の急騰につながった。FRBはすぐにレポ市場への資金供給に動いたが、「鎮火」に手間取り、QT停止どころか、短期国債を買い増すミニQEに動かざるを得なくなった。

根本には、直前まで続いたQTによってお金の総量の水位が下がり、何らかのきっかけで資金偏在が金利上昇につながりやすくなっていたことがある。

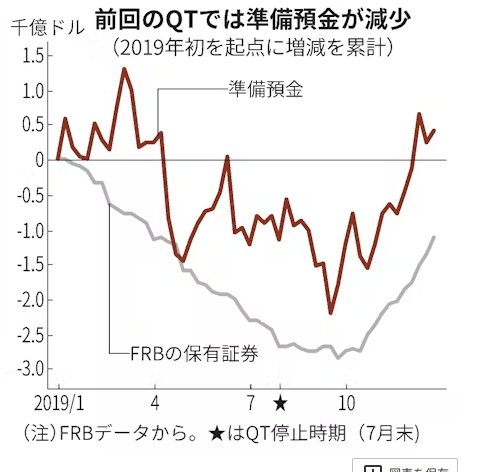

FRBがQTで米国債などの保有残高を圧縮すると、米国債の新規発行は増え続けるなか、民間が消化しなければならない国債の量が増える。その分、銀行の準備預金には減少圧力がかかる。19年初からの累計データをみると、FRBの保有証券の減少が夏場すぎまで続くなか、銀行の手元資金を示す準備預金は5月ごろから振れを伴いつつも減少傾向が目立っていたのがわかる。

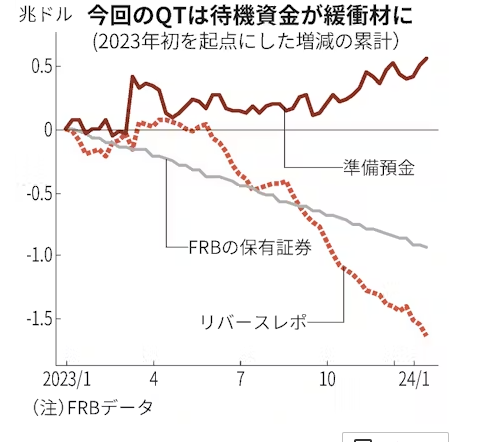

今回のQTはどうか。23年以降の増減を累計データでみると、FRBの保有証券が減り続けるなか、銀行の準備預金の減少はあまり目立たず、最近ではむしろ増えている。その代わり、急減しているのはMMFなどが余剰資金を待機させる「リバースレポ」と呼ぶ制度にあったお金だ。

リバースレポはFRBが金融引き締めに動く前の強烈なカネ余りのなか、MMFの運用資金が殺到し、急膨張した経緯がある。MMFは高利回りの短期国債の大規模増発を受け、リバースレポをやめて短期国債の買いに回ったほか、民間でのレポ市場にもお金を振り向けるようになり、銀行を含む金融機関の資金需要に応えている。不意の資金需給の逼迫と金利急騰を防ぐ「緩衝材」として機能している。

混乱回避ならQT「延命」の可能性も

リバースレポの規模はすでにピークの4分の1に縮小した。問題は残高がゼロになってしまうと、QTが準備預金の減少に直結し、19年型の金利急騰が起きやすくなることだ。ローガン氏は講演で、個人的な見解として「リバースレポの残高が低い水準に近づくにつれ、資産圧縮のペースを緩めるべきだ」と主張した。市場安定に寄与しているリバースレポの枯渇を防ぎたい、という狙いがみえる。悪夢の再来を避けるための命綱というわけだ。

ローガン氏は資産圧縮をゆっくりにすれば、お金の余った金融機関から足りない金融機関への「流動性の再配分」が進むとみる。講演ではQTの減速は「拙速に(資産圧縮を)止めなければならなくなる可能性を低下させる」とも明言した。資産圧縮のペースを緩めたとしても、必ずしもQTの早期完了を意味しないということだ。

市場の一部はQTの早期幕切れに期待を寄せ、株価のほかビットコインなどのリスク資産を支えるとの思惑も出ている。だが、仮に市場の混乱が回避できるのなら、QT自体は「延命」する可能性もあり、市場の楽観論とは矛盾する。

もう一つ、忘れてはならない動きがある。昨春の地銀破綻を機に創設した緊急の融資制度「銀行ターム・ファンディング・プログラム(BTFP)」を巡り、金融監督担当のバー副議長をはじめFRB高官らが3月11日の期日をもって終了すると示唆し始めたことだ。

金融の安定が理由だが、適用金利の低下を受けて残高の膨張が続くなか、扱いが注目されていた。市場では廃止でも混乱しないとの見方は多いが、「残高増が新たな(金融面の)ストレスに起因するのか、好条件を生かす銀行の駆け込み利用なのかははっきりしない」(JPモルガン)との声もある。潜在的な波乱要因としてQTの減速論とも複雑に絡む。

市場や金融の動揺をうまく避けつつQTという金融引き締め路線の軟着陸を果たせるのか。FRBの手綱さばきの巧拙が金利操作以上に問われることになる。