編集委員 小栗太

日銀による金融緩和修正の思惑もあり、春以降の円安基調に急ブレーキがかかっている。市場動向や政治情勢も考えたうえで、日銀が長短金利操作(イールドカーブ・コントロール、YCC)を見直す可能性は否めない。ただ金融政策運営の目的である物価の先行きには不安の影もちらついている。

「金融緩和の枠組みの見直しに本格的に着手することなど考えられない。年内は緩和策の柔軟化措置としての長期金利の変動許容幅の拡大しかできないのではないか」。野村総合研究所の木内登英氏はこう強調する。

変動許容幅の拡大は昨年12月の黒田東彦前総裁体制でも実施済み。ただ当時、いくら日銀が「市場機能の改善策で、金融緩和修正とは関係ない」と説明しても、常に相場の変動材料を探す市場は緩和修正の第一歩と解釈し、急激な円高が進んだ。

今回も昨年12月と同じ道をたどる可能性は否めない。6月末に1ドル=145円台まで下落していた円相場は、米国の利上げ長期化観測も相まって、すでに137円台まで買い戻されている。

みずほ証券の上野泰也氏は「そもそも日銀には緩和修正と解釈されるリスクを負ってまで動く緊急性がない」と指摘する。生鮮食品を除く消費者物価指数(CPI)の前年同月比上昇率は1年以上にわたり、日銀が掲げる物価目標の2%を上回り続けている。だが「資源高など供給サイドの要因が大きく、日銀が望むような需要を伴う形での物価上昇になっていない」(上野氏)。

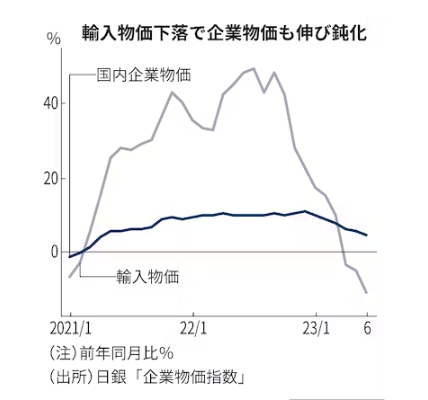

しかも物価の先行きには、変調の兆しも見え始めている。消費者物価の先行指標になる企業物価をみると、直近の6月は前年同月比4.1%上昇。伸び率は6カ月連続で縮み、2021年4月(3.8%)以来の低さになった。資源高の一服で輸入物価が大幅に下落した影響が表れ始めている。

実際、輸入物価は昨年春から秋にかけて前年同月比で40%を超える大幅な上昇が続いたが、今年春から下落に転じ、直近の6月は11.3%下落して2けたのマイナスに落ち込んだ。

それでもCPIが高止まっているのは、日本企業が消費者に染みついたデフレ志向を警戒し、当初は値上げに慎重で、欧米よりも遅れて値上げラッシュが広がったからだ。

日銀の植田和男総裁は6月の金融政策決定会合後の記者会見で「企業の価格や賃金の設定行動に変化の兆しが見えている」との認識を示した。だが企業行動の脱デフレ化が消費者にも浸透する保証はない。

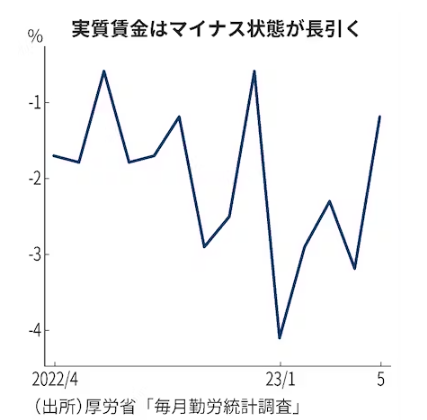

厚生労働省の毎月勤労統計調査によると、植田総裁の発言を映すように、直近5月の基本給にあたる所定内給与は28年3カ月ぶりの伸びを記録。だが物価上昇分を考慮した実質賃金は14カ月連続でマイナスになった。

日銀が望むのは、物価と賃金が安定的・持続的に上昇する姿。だがマイナスが続く実質賃金は「潜在的な消費の下押し要因になる」(上野氏)。企業行動と同様に、個人消費にも脱デフレ化が広がるだろうか。

セブン&アイ・ホールディングスはプライベートブランド(PB)の低価格品を倍増させる。値上げラッシュの傍らで、大手流通業者のPB商品は節約志向を強める消費者の頼もしい受け皿。消費者の買い控え傾向は容易に変わるものではなく、企業がいつまで商品の値上げを続けられるかには不透明感が漂う。

植田総裁も企業行動の変化に言及すると同時に、慎重な姿勢を崩していない。「企業の価格や賃金の設定などは極めて不確実性が高く、物価安定目標の達成にはなお時間がかかる」。物価と賃金が安定的・持続的に上がる未来図に思いをはせつつも、植田総裁の悩みが容易に消えることはなさそうだ。