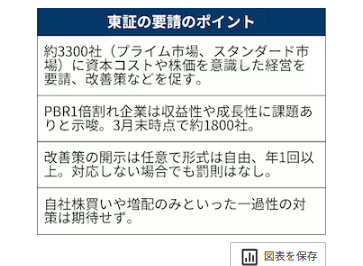

東京証券取引所は、プライム市場とスタンダード市場に上場する約3300社を対象に、株価水準を分析して、改善するための具体策を公表するよう要請しました。特に問題とみているのがPBR(株価純資産倍率)が1倍を割り込む企業で、現在約1800社と5割超あります。世界の証券取引所をみても、このような取り組みは異例です。背景には何があるのでしょうか。

PBR(株価純資産倍率)とは?

投資家が株式市場で上場企業の株を売買する場合、株価が割高なのか割安なのかを判断する代表的な指数の一つで、英語の「Price Book-value Ratio」の略です。1株あたり純資産に対し株価が何倍なのかを示します。純資産は企業が解散する時の株主への分配原資になります。

PBRが1倍を下回るのは、資本コスト(市場が求める最低リターン)を上回る自己資本利益率(ROE)を上げていないからです。これらの企業は株主から預かった資本を毀損しており、事業を続けるより資産を処分して解散した方がいいことになります。PBR1倍割れは、市場から「上場失格」とみなされていることを意味します。

東証の市場区分再編で2022年4月にできたプライム市場、スタンダード市場に上場する約3300社のうち、3月末時点でPBRが1倍を下回る企業は約1800社と半分以上を占めます。トヨタ自動車、三菱UFJフィナンシャル・グループ、三菱商事といった業界を代表する大手企業も入ります。

なぜ改善を要請?

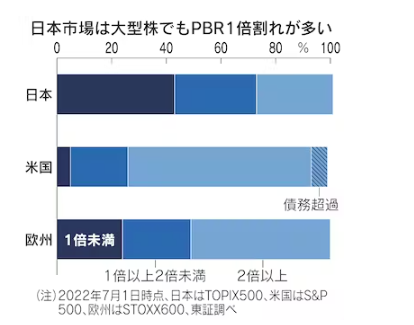

日本は欧米と比べてPBR1倍割れの企業の比率が高いことに、東証が危機感を強めているためです。日本では主要500社のうち、4割超でPBRが1倍を下回っています。欧州は2割強、米国は5%程度です。東証を運営する日本取引所グループ(JPX)の清田瞭・前最高経営責任者(CEO)は「企業経営者に努力してもらいたい」と話していました。

1倍割れの企業を放置したままだと、投資家から「日本の会社は企業価値を高め、株価を引き上げようという意識が低い。投資先として魅力がない」とみなされるリスクが高まります。海外から投資マネーを呼び込み企業の成長を促し、東証を国際競争力のある取引所にするという流れに水を差しかねません。

日本では新しい少額投資非課税制度(NISA)が始まります。日本株の魅力を高めなければ、若者などの個人マネーも取り込みにくくなります。株価は市場が決めるものなので、東証が企業に株価水準の改善を求めるのは異例といえます。資産所得を増やそうとする機運も高まり、これ以上の遅れは許されないと考えたようです。

企業はどう動く?

今回の要請に対し、具体策をどのような形式で開示するのかは企業に委ねられています。何もしなくても罰則はありません。これまでも多くの上場企業は中期経営計画などを作り、投資家に公表してきました。従来の取り組みや開示をどう変えるのか。今後の企業の対応が焦点になります。

すでに変化の兆しは出始めています。大日本印刷は2月、ROEを10%に高め、PBR1倍超えを目指すと発表しました。同社は市場で資産効率が低いと評価され、長らく1倍割れが続いています。株価は急伸し、昨年末時点で0.6倍程度だったPBRは一時、0.9倍台まで上がる場面もありました。

ある大手企業の経営者は「PBR1倍割れは以前から気にしている。追加策を考えて実行する必要がある」と話します。企業は事業ポートフォリオや資本政策の見直しなど、さらなる対応を求められそうです。