米債券相場が反発するという賭けはまだ先行き不透明だ。

米連邦準備制度理事会(FRB)のパウエル議長は26日、1980年代初頭以来の急ピッチな利上げをついに終了する可能性を示唆し、トレーダー待望のポジティブなシグナルを送ったように見受けられた。翌日、欧州中央銀行(ECB)のラガルド総裁は、追加引き締めの是非について「オープンな考えだ」と述べ、世界の中銀で進行するセンチメントの変化が鮮明になった。

しかし、こうした楽観的な見方は他の要因に抑えられている。ウォール街のディーラーは、政府が借り入れ拡大に伴う国債大量発行が間もなく始まると予想。FRBはインフレが予想以上に根強いと判断すれば、利上げを継続するか高めの政策金利を長期化する可能性がある。日本銀行は超金融緩和政策から一歩後退し、債券利回りの上昇を容認。日本の投資家に米国から資金を引き揚げ国内投資に向かわせるインセンティブが強まった。

こうしたリスクは27日、表面化した。米経済に関する予想以上の強いデータの公表や日銀の差し迫った行動が漏れ伝わると、利回りは急上昇。連邦公開市場委員会(FOMC)後に見られた利回り低下は帳消しになり、米10年国債利回りは上昇した。

ダブルライン・キャピタルのポートフォリオ・マネジャー、ケン・シノダ氏はブルームバーグテレビジョンに対し、「市場は早ければ来年にも利下げが行われると予想しており、パウエル議長は高めの政策金利を長引かせる可能性もある」との見方を示した。

これらの要因は、昨年の債券相場急落からの断続的な回復を先送りする恐れがある。

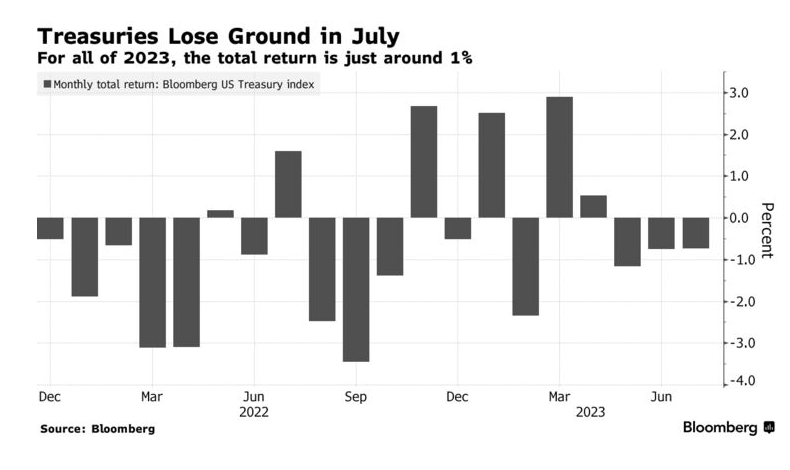

ブルームバーグのベンチマーク指数によれば、米国債市場の月間騰落率は3カ月連続でマイナスとなり、年初来では1%程度の上昇にとどまっている。これはウォール街の一部関係者が年明けに期待していた相場反発にはほど遠い。

グレンミードの投資戦略・調査ディレクター、ジェイソン・プライド氏は、米金融当局が来年半ばまで政策金利を5%超の水準に維持し、そこから徐々に下げていく可能性を市場が十分に反映したときに米国債はより「適正な価格」になるだろうと述べた。

スワップ・トレーダーは、フェデラルファンド(FF)金利誘導目標を5.25-5.5%に引き上げた26日の決定が、FOMCの最後の利上げになる可能性が高いと見ている。スワップ市場では、FOMCが今年再び利上げする可能性は50%未満と見込まれており、早ければ来年3月から利下げが始まるとみられている。現時点では、2024年に約1ポイントの利下げが予想されている。

だが、パウエル議長はデータ次第のアプローチを取っているため、経済成長やインフレが加速すれば、こうした予想は容易に変わり得る。今後1週間には米国の重要指標の発表が相次ぐ。4日公表の7月の雇用統計についてエコノミストらは、賃金と雇用者数の伸びがやや鈍化すると予想しており、米金融当局が次回9月の会合時に政策金利を据え置くとの見方を裏付けることになりそうだ。