1)外国為替市場では「2023年は円高の年になる」との予想が目立つ。

2)今年は日米金利差も貿易赤字も縮小に転じるという見方が増えている。

3)だが2つの材料を点検してみると、円高の勢いはさほど強まらない可能性が高い。

4)そこから見えてくるのは、極めて緩やかに円が買われる「ゆる円高」のシナリオだ。

5)市場の円高予想を支えているのは、FRBの「今年春」の利上げ停止。

6)FRBは昨年12月のFOMCで利上げ幅を縮小。(0.75ー0.5%)

7)今年の2月、0.25%に縮小することが予想されている。

8)日銀は、長期金利変動幅を、「0.25-0.5%」広げる決定。

9)市場は「事実上の利上げ」と判断。

10)ヘッジファンドの投機的な円買いドル売りを誘い、市場の円高ムードを一気に高めた。

11)日米中銀の方向転換で本当に金利差は縮小するのだろうか。

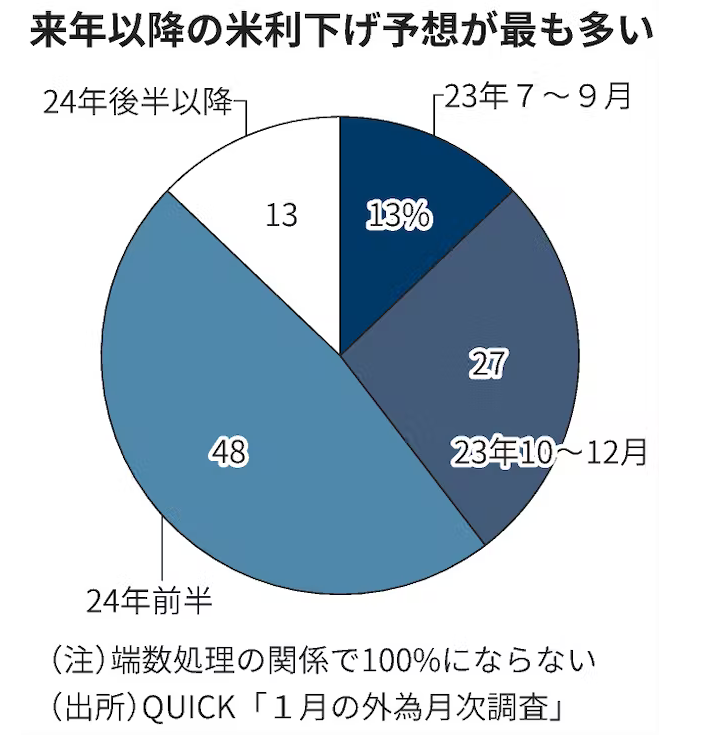

12)QUICKが1月に実施した外為市場関係者を対象に実施した外為月次調査によると。。

FRBの利上げ停止時期は今年4〜6月との回答が最も多かった。

利下げに転じる時期については約半数の回答者が来年前半と予想した。

13)市場参加者が描くのは、米利上げは今年春で打ち止めになるが

米利下げが始まるのは来年前半になってからという時間軸。

14)日銀が大幅な利上げに動くとは考えづらく、

15)半年から1年ほどは金利差が開いたままで安定する時期が続くことになる。

16)投資家にとって金利差が開いたままで安定した状態は、

円売り・ドル買いの絶好の機会になる」

(外為どっとコム総合研究所の神田卓也氏)

17)円売りの持ち高を膨らませたヘッジファンドが日米中銀の

方向転換をあおって円を買い戻しても、

FX投資家の円売りで円高の進行が妨げられ、

極めて緩やかな値動きにとどまる構図だ。

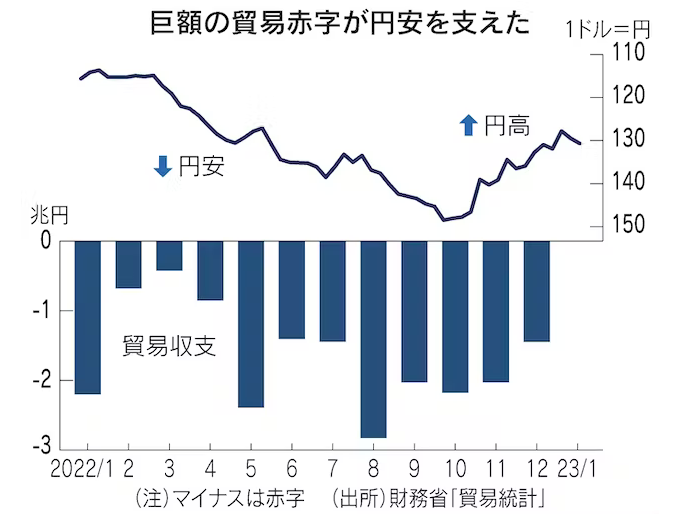

18)もう1つの材料である日本の貿易赤字はどうか。

19)昨年は年間20兆円に迫る過去最大の赤字額を記録。

20)世界の物価上昇がピークアウトに向かうのに合わせ

輸入物価の上昇圧力は和らぎつつある。

21)資源などの輸入価格が落ち着けば、国内製品の輸出環境が好転し、

貿易赤字も次第に縮小に向かう可能性が高い。

22)貿易赤字の縮小は輸入超過による円売り・ドル買い圧力の軽減につながり、

外為市場では円高要因になる。

23)だが懸念材料もある。

米欧諸国は昨年の大幅な利上げで、今年はリセッション(景気後退)

に陥るリスクが高まっていることだ。

24)前日のQUICKの調査でも、回答者の75%が年内に

米国がリセッションに陥ると予想している。

25)「中国もゼロコロナ政策の後遺症で景気拡大を見込めず、

日本からの輸出は伸びないのではないか」と指摘。

(みずほ銀行の唐鎌大輔氏)

26)必然的に貿易赤字の縮小ペースは鈍り、

需給面からの円高もさほど見込めないことになる。

27)金利差面でも需給面でも円買い圧力が強まらなければ、

昨年の急激な円安の反動こそあっても、

円高の加速は想像しづらい。

28)QUICKの調査によると、今年の円の最高値と最安値の中央値は120円と135円。

29)そこからも非常に狭い値幅の中で「ゆる円高」

とも呼べる極めて緩やかな円高が進むシナリオが透けて見える。