13日に発表される1月の米消費者物価指数(CPI)では、インフレ鈍化の持続が示されると見込まれ、それが現実となれば、米金融当局にとって向こう数カ月に利下げがさらに受け入れやすくなる環境が整うとの観測が浮上しそうだ。

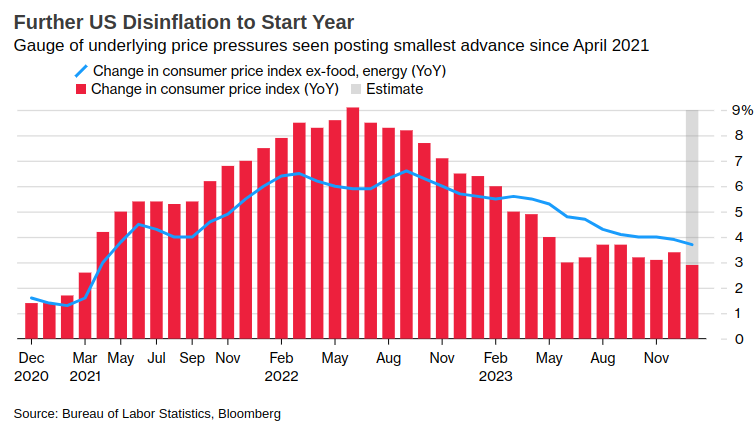

CPIのうち変動の大きい食料とエネルギーを除くコア指数は前年同月比3.7%上昇が予想されている。実際にそうなった場合、2021年4月以来の小幅な伸びとなり、パウエル連邦準備制度理事会(FRB)議長をはじめとする当局者が物価抑制で進展を遂げてきたことがあらためて裏付けられる。

一方、総合CPIの伸びは前年同月比で約2年ぶりに3%を割り込むと予想されている。

米金融当局者はインフレ抑制で前進を認めつつも、3月にも利下げに踏み切るのではないかとの観測に対しては冷ややかな姿勢を保っている。

そうした辛抱強い姿勢の背景にあるのは米経済の底堅さであり、それが最も顕著なのは労働市場だ。雇用者数の持続的な伸びが個人消費を支え続けている。15日に発表される1月の小売売上高は自動車とガソリンを除く伸び持続が見込まれている。

インフレ鈍化や年内の金利低下見通しが相まって、消費者信頼感はこのところ改善。16日に公表に公表される2月の米ミシガン大学消費者マインド指数は21年7月以来の高水準近辺で推移すると予想される。

将来の米利下げ時期のヒントを得ようとして、投資家はCPI発表後の金融当局者の発言にも注目することになる。いずれも今年の連邦公開市場委員会(FOMC)で投票権を持つアトランタ連銀のボスティック総裁やサンフランシスコ連銀のデーリー総裁らの発言が予定されている。

ブルームバーグ・エコノミクス(BE)のアナ・ウォン氏らエコノミストは、「米金融当局は利下げ開始時期を判断するのに当たり、インフレ率が急ピッチで2%目標に向かう軌道にあることを示すデータと、インフレ再燃リスクや労働市場が一段と急激に弱まる可能性などを総合する必要がある。今週発表のデータも判断材料に加わるが、決定的な回答にはならない」との分析を示した。