外国為替市場で円安圧力が続いている。4月ごろから円相場は日米金利差との連動性が薄れ、円安・ドル高に振れやすくなっている。背景にはドル高を恐れる国内の輸入企業による年度初めのドル買い・円売りがある。輸出企業の想定レートは実勢より円高方向で、急いでドル売り・円買いに動く必要はない。実需のドル買いが進み、1ドル=140円を目指して下落するとの見方も増してきた。

18日の東京外為市場では一時1ドル=137円80銭台と3月8日に付けた137円90銭の年初来安値に迫り、海外市場で今年の最安値を更新した。日米金利差が大きく変動しない中、「ファンダメンタルズ(経済の基礎的条件)ではドルを買い進める理由が特にない」(岡三証券の武部力也シニアストラテジスト)。

なぜ円安が進むのか。「輸入企業は去年の円急落の苦い記憶が残っているので、輸出企業に比べて積極的に動いていますね」。ある邦銀ディーラーは足元の円相場の変動要因についてこう説明する。

海外からモノを輸入するためにドルを調達する必要がある輸入企業は、2022年に1ドル=151円台後半まで急激に円安が進み、想定よりも高い水準でドルを調達せざるを得ず打撃を受けた。多くの企業が新年度入りする4月以降、円安局面の再来を警戒し先んじてドル調達に動いている。

稼いだ外貨を給与支払いなどのために円に換える必要がある輸出企業は総じて静かな出足という。

ある市場参加者が注目していたのが代表的な輸出企業であるトヨタ自動車の想定為替レートだ。同社の23年度の想定為替レートは1ドル=125円と、足元の実勢である137円台より大幅な円高水準となった。この水準よりも円安にある限りは業績の上振れ要因となるため、急いで円買い・ドル売りに動く必要がない。これが4月以降の実需勢の出足の違いとなって円相場に表れた。

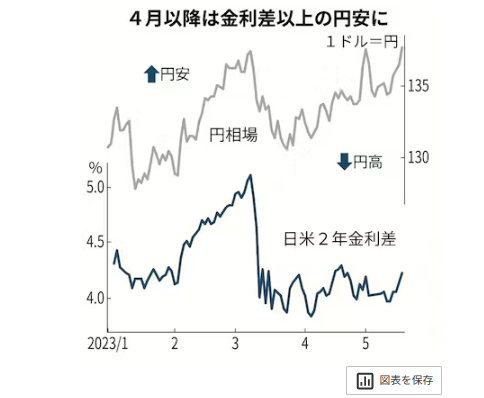

円相場の値動きにも表れている。円相場と連動しやすい日米2年金利差をみると、米銀シリコンバレーバンク(SVB)が経営破綻し米債利回りが急低下した3月以降、4.3%を下回る水準で安定して推移している。3月まで日米金利差に連動して推移していた円相場は、4月以降は金利差から離れて円安が進行している。

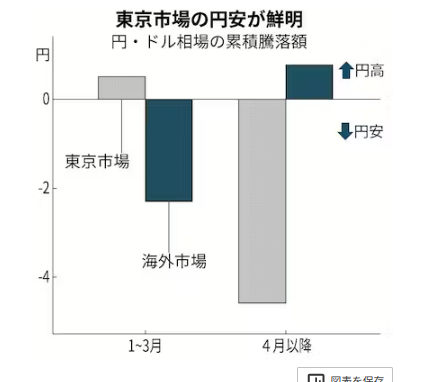

円相場の変動を時間帯ごとに分析すると、4月以降は東京市場で4円超の円安・ドル高が進み、海外市場では1円弱の円高となっている。東京市場では4月28日に日銀の政策据え置きで2円円安に振れた影響を除いても大幅に下落しており、国内勢が特に4月以降に活発に円売りに動いている。18日にも実需勢の注文が集まる「中値決済」ではドル不足が観測された。

「円の需給にはサイクル(循環)がある。今は明確に円売り・ドル買いが優勢」(邦銀ディーラー)。テクニカル分析上では、年初から2回はね返された200日移動平均線が1ドル=137円近辺にある。明確に下抜けすれば、1ドル=140円に向けて一段安の展開となる可能性も市場で意識され始めている。