外国為替市場で円安傾向が続いている。米連邦準備理事会(FRB)は早期利下げに動かず、日銀は緩和的な金融政策を続けるとの見方があるためだ。外国為替証拠金(FX)取引を手掛ける日本の個人投資家は加速する円安には持続性がないとみて、相場の流れに逆らう「逆張り」の円買い・ドル売りで抵抗する。そうした予想に反して円が一段安となれば、個人の反対売買に伴うさらなる円安を招きそうだ。

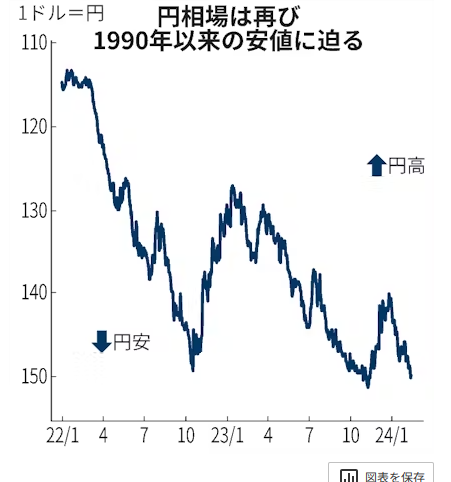

15日の東京市場で円相場は1ドル=150円台半ばまで下げる場面があった。この日発表された2023年10〜12月期の実質国内総生産(GDP)速報値は前期比年率0.4%減と、市場予想に反して2四半期連続のマイナス成長となった。欧米では機械的に景気後退とみなされる「テクニカルリセッション」に陥ったことで「日銀はマイナス金利解除を急ぐ必要がないとの印象を与えた」(三菱UFJモルガン・スタンレー証券の六車治美チーフ債券ストラテジスト)といい、円売りを促した。

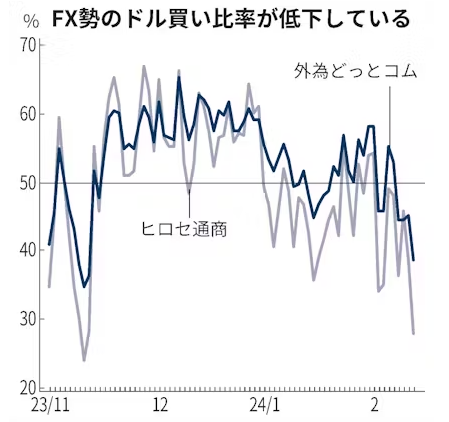

こうしたなか日本の個人投資家は逆張り姿勢を貫く。FX勢がまとまった規模の円買い注文を入れたのは、1月の米消費者物価指数(CPI)が発表された13日だ。店頭FX大手の外為どっとコムでは「ドル・円」取引での総建玉(未決済残高)に占めるドル買いの比率はこの日が38.4%と、23年11月以来3カ月ぶりの低水準を記録。ドル売りの建玉だけをみても3カ月ぶりの大きさだ。

FX勢の同じ動きは他社でも確認できる。FX大手のヒロセ通商でも13日にドル買い比率は27.8%へ低下し、昨年11月上旬以来の水準に落ち込んだ。外為どっとコム総合研究所の神田卓也調査部長は「心理的節目の150円近くで、個人は新規の円買い・ドル売りの持ち高を膨らませた」と振り返る。

低金利の円を買って高金利のドルを売り持ちにする場合、利息に相当する「スワップポイント」を支払う必要がある。15日時点では1日あたり1ドルにつき3銭程度のコストがかかり、ドルの売り持ちは腰を据えたものになりにくい。FRBの利下げ観測がさらに後退したり、日銀が緩和的な金融環境を保つと強調したりして円安が加速すれば、FX勢は早々に損失覚悟で円買い・ドル売りの持ち高を手じまうとみられる。

こうした個人が損失覚悟の円売りに動くポイントはどこか。外為どっとコム総研の神田氏は「22年につけた1990年以来の安値(151円94銭)に近づき152円台を探るような展開になれば、反対売買が活発化しそうだ」と指摘する。

円買いを積み上げる個人に対し、海外ヘッジファンドは身軽のようだ。野村証券の須田吉貴クロスアセット・ストラテジストは「CTAは関心を日本株に向ける一方、足元の円売りの持ち高は23年秋のピーク時の6分の1程度にとどまる」と分析。152円台に接近すれば「CTAは円売り・ドル買いを拡大し始める」(須田氏)といい、ポジション動向からは円が一段安となった場合には海外投機筋に分があるようにみえる。

円の強気派の頼みの綱は日本政府・日銀による円買いの為替介入だろう。14日には財務省の神田真人財務官が「必要があれば適切に対応する」と円安をけん制した。元財務官で国際医療福祉大学の特任教授、山崎達雄氏は「日銀のマイナス金利解除が近づく中で円安が進む現状はファンダメンタルズ(経済の基礎的条件)と異なる投機の面もある」と指摘。「日米金利差の縮小が見込まれるにもかかわらず、中期的に円安となるのは『理解できない』と当局は考えているはずだ」と語る。

円が150円台前半に持ち直した14日、外為どっとコムでのドル買い比率は46.2%まで持ち直した。とはいえ、今なお円買い・ドル売り持ち高を抱えていることには違いない。

通貨当局は含み損が一定水準を上回り強制的に損失を確定する「ロスカット」を狙って値幅を作り出すヘッジファンドの行動を「監視対象としている」(元財務官の山崎氏)。それだけにFX勢の「踏み上げ(損失覚悟の買い戻し)」で円安が加速すれば当局が円買い介入に動く口実となりうる。

一方、市場では「海外勢の円売り規模が小さく、介入効果は乏しい」(国内金融機関の為替担当)と介入はまだ先とのムードも漂う。当面は円安・ドル高方向の動きが続きやすいだろう。