日経新聞の記事です。「ドル18年、安値に接近」

2020年11月24日の夕刊から。

ドル18年安値に接近

記事の要約です。

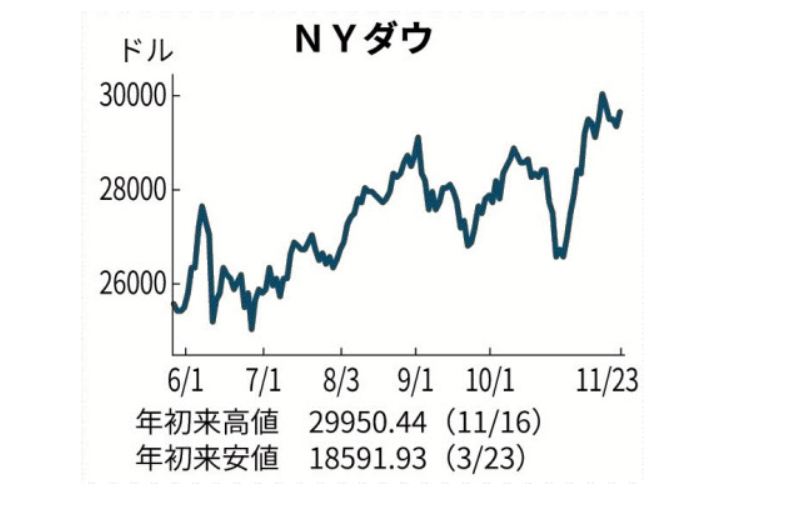

23日の米株式は、投資家のリスク選好が強まった。ダウ工業株30種平均の上げ幅は一時、400ドルを超え、再び3万ドルを目指す動きとなった。市場が注目したのはドル安進行だ。総合的な通貨の強さを示す「ドル指数」は2018年5月以来の安値に近づいた。株高・ドル安の構図からは、投資先に困ったマネーが、米国外にあふれ出る様子が浮かび上がる。

「ドル指数が92を下回ってきたら、投資家がさらにリスク選好を強めるサインになるだろう」。米証券ミラー・タバックのストラテジスト、マシュー・マリー氏は23日、ダウ平均を横目にこう語っていた。92を下回れば今年8月以来となり、18年5月につけた直近安値(91.799)に近づく。株高がドル安につながり、さらなる株高を生む――。マリー氏の見立てでは「好循環シナリオ」があり得るというのだ。

そもそも直近のドル安は何が引き金になっているのか。「米国から新興国に投資マネーが流れている」。米サスケハナ・ファイナンシャル・グループのデリバティブ戦略共同責任者クリストファー・マーフィー氏はこう指摘する。「新興国株指数は07年から最高値を更新していない」(マーフィー氏)。投資マネーが米株や米社債に比べて割安感のある新興国資産に向かい、ドル流出につながっているとの見立てだ。

投資マネーは春先の新型コロナウイルス大流行で、いったん米国に引き揚げていた。ドル指数が3月に17年以来約3年ぶりの高値をつけたのは、新興国株など海外資産を売って、米ドルを買ったためだ。ここにきて予防ワクチンの開発が進み、21年の経済正常化が見えてきた。景気回復期待から当初、米国株に向かったマネーはより有利な投資先を探し、再び米国の外に目を向けている。米バンク・オブ・アメリカによると先週までの1週間で、新興国株ファンドには過去5番目に大きい資金流入が見られたという。

ドル安は新興国に恩恵がある。ドル建て債務の返済負担が軽減するからだ。さらに米国株にとっても追い風となりうる。アップルやアマゾン・ドット・コムなど米国外の売上高比率が高いハイテク企業は、海外売上高がドル換算で大きくなる。米株高でマネーの新興国シフト→ドル安→米ハイテク企業にも恩恵→米株高――。ミラー・タバックのマリー氏が語っていた「好循環シナリオ」がこうしてできあがる。

米株と新興国株に強気の市場関係者は確かに多い。世界最大の資産運用会社ブラックロックは23日、米国株への投資判断を「強気」に引き上げた。一方で新興国株についても強気スタンスを維持すると表明した。世界的な景気回復の恩恵を受けるとの見方に加え、民主党の「バイデン政権」が誕生すれば、米国の通商政策の予見性が高まり、新興国にマネーが向かいやすくなると説明する。

好循環シナリオは米連邦準備理事会(FRB)を含む世界の中央銀行が21年以降も大規模な金融緩和を続けることを前提としている。当然、多くの市場関係者はカネ余り依存の株高に危うさを感じているが、運用を止められない以上、音楽の鳴っている間は踊り続けなければならない。投資家の苦悩は続く。

まとめ

米選挙が終わると、ドル高と言われていたが、ここにきて流れがかわったようだ。米から資金流出が、米株高、新興国株高につながっているとのこと。目先ドル円で反発したので、このまま上昇するのかなあと思ったけど、一時的なようだ。株高=ドル安がしばらくのトレンドらしい。前提としている、金融緩和がどこまで続くか、後はコロナの治療薬の有効性。このあたりを注視しつつ、目先ドル円は下向きとみようと思う。