米シリコンバレーバンク(SVB)の経営破綻の余波で、米株式市場で中小型企業の株価が下落している。代表的なラッセル2000株価指数は直近1週間の下落率が7%と、主要銘柄で構成するS&P500種総合株価指数などに比べ大きい。金融システム不安を背景に財務基盤の弱い米地方銀行が中小型企業への融資を絞り、経営の自由度が低下する懸念が出ているためだ。企業活動が停滞して景気が減速すると、経営体力が弱い中小型企業は売り上げの減少など業績への打撃がより大きくなることも意識されている。

ラッセル2000は米企業の時価総額で上位1001〜3000位の銘柄を組み入れ、一般に米国内の売上高比率が高いとされる。15日の米株式市場で、同指数は前日比1.7%低い1745.94だった。ハイテク銘柄が中心のナスダック株価総合指数(同0.05%高)、米国を代表する主力株で構成するS&P500(同0.7%安)に比べ下げが目立つ。

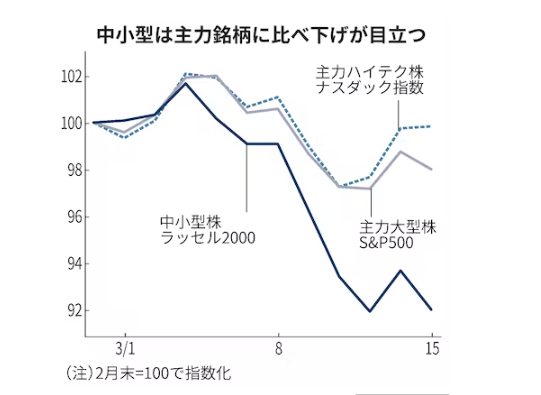

ナスダック指数とラッセル2000はともに23年初から堅調に推移し、S&P500を上回る上昇率だった。22年12月の消費者物価指数(CPI)など1月以降に発表された経済指標で物価上昇が鈍る兆候が表れ、米連邦準備理事会(FRB)の利上げペースが減速するとの期待が高まった。金利の上昇やそれに伴う景気の落ち込みが避けられるとして、中小型株のほか金利上昇時に下がりやすいハイテク株に資金が流入していた。

SVBへの経営不安が台頭した8日以降、中小型企業への懸念が広がった。ラッセル2000の15日までの下落率は7.1%に達し、S&P500(2.5%安)、ナスダック指数(1.2%安)を上回った。22年末と比べたパフォーマンスも、S&P500を下回った。

SVB破綻をきっかけに、米地方銀行の経営環境の悪化が浮き彫りになった。利上げに伴い保有債券に含み損が発生している。銀行の融資姿勢が厳しくなると、貸出先である中小型企業は設備投資や採用といった経営の拡大がしにくくなり、業績の低迷を招く懸念が広がる。

企業活動が落ち込めば、景気の減速につながる。米国内での取引が多い中小型企業は、グローバル企業に比べ米経済の悪化の影響を受けやすい。売上高の減少に伴う業績悪化といった打撃も、グローバル企業より大きくなるとの見方が出ている。

米ゴールドマン・サックスは15日、SVB問題を受けて23年10〜12月期の米国内総生産(GDP)成長率予想を前年同期比1.2%増と0.3ポイント引き下げた。「中小銀行は預金引き出し対応への流動性を確保するため、貸し出しに慎重になる」ことで、米銀全体の総貸出残高は2.5%(約3000億ドル)縮小するとみる。

ゴールドマンは、貸し出しの減少は0.25%利上げ1〜2回分に相当する引き締めの影響をGDP成長率に及ぼすと推計する。

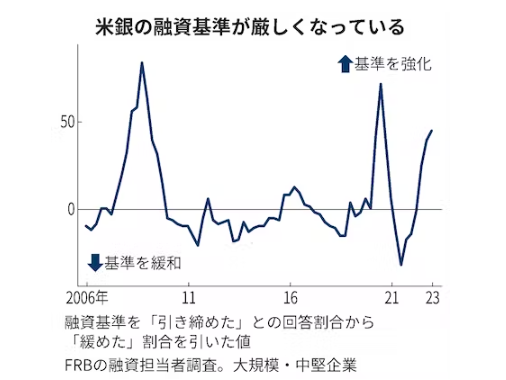

FRBの利上げを背景に、米銀行の融資判断はすでに厳しくなっている。FRBが四半期に一度、融資担当者に実施する調査では大規模・中堅企業を対象する貸し出し基準の指数(厳しくするほどプラス)はプラス44.8となり、「厳格にした」との回答割合が「緩めた」を大幅に上回った。

新型コロナウイルスの流行で景気が冷え込んでいた、20年7月の調査以来の水準だ。SVBの破綻をきっかけに、銀行の融資姿勢は一段と厳しくなる可能性がある。

米投資会社アポロ・グローバル・マネジメントのチーフエコノミスト、トーステン・スロック氏は仮にFRBが23年後半に利下げに転じても「中小金融機関のバランスシート修復には今後数四半期かかる」と指摘する。

同氏はこれまで、利上げ局面でも米景気が好調さを維持できるという「ノーランディング(無着陸)論」を唱えていた。15日のメモでは「事実が変われば見方も変わる」とし「我々はハードランディング(急激な失速)に向かっている」と姿勢を一変させ、市場の話題を呼んだ。

投資家は、経営体力があるグローバル企業に資金を向け始めた。15日はアルファベットやマイクロソフトがいずれも前日に比べ2%上昇した。「質への逃避」が株式市場でも進む可能性がある。