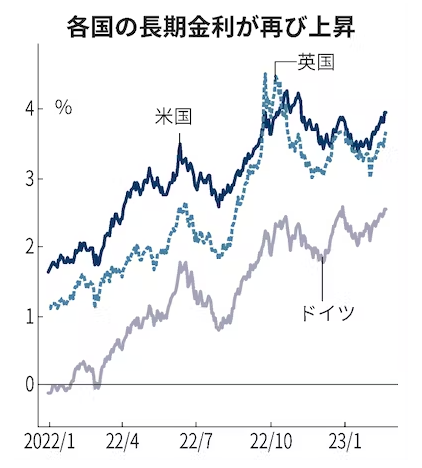

世界の金利に上昇圧力がかかっている。米国の長期金利は2022年11月以来3カ月ぶりの水準を付けた。欧州でもドイツと英国で2カ月ぶりの水準だ。人手不足などで雇用の逼迫が続き、インフレ鎮圧に時間がかかるという見方が広がっている。世界の中央銀行の利上げが長引き、金融市場の混乱が続く可能性がある。

21日の米債券市場では、長期金利の指標となる10年物国債の利回りが一時3.96%まで上昇(債券価格は下落)した。2月だけで0.5%ほど長期金利が上がっており、22年11月以来の4%台が間近に迫っている。

ドイツの長期金利は21日、2.5%台後半を付ける場面があった。2.6%台に乗せると、11年以来となる。英国では3.6%近辺となり、22年12月以来の水準まで上昇した。ほかの欧州各国の長期金利も軒並み上昇している。

背景には、人手不足が賃金の上昇を招き、それが各地域のインフレを長引かせるという投資家の懸念がある。

米国では1月の非農業部門の雇用者数が52万人近く増え、18万人台だった市場予想を大幅に上回った。失業率は3.4%と53年ぶりの低さとなり、米連邦準備理事会(FRB)が積極的な金融引き締めを続ける中でも雇用環境が緩む気配がない。

米バイデン政権は新型コロナウイルス禍への対応で家計への経済的支援を強めた。これを受け、50代後半以上の労働者が仕事から引退するケースが増えた。「こうした高齢労働者はお金に余裕があるため、労働市場へ戻ってきていない」(みずほ証券の小林俊介氏)。55歳以上の労働参加率は38%台とコロナ禍前より2ポイント近く低い。

賃金の上昇は、コストに占める人件費の比率が高いサービス価格の上昇につながりやすい。賃金は一度上がるとなかなか下がりにくく、インフレが粘着質となるリスクがある。1月の米消費者物価指数(CPI)は前年同月比6.4%上昇し、市場の予想を上回った。

市場による米国の今後10年の物価見通しを示す期待インフレ率(ブレークイーブン・インフレ率)は足元で2.4%台と22年12月以来の水準までじわじわと上昇してきており、市場は米インフレが長引くリスクに身構え始めている。

欧州では記録的な物価高を背景にストライキが相次いでいる。「欧州は企業と労働組合の交渉が全体の賃金に与える影響が大きい」(日本総合研究所の後藤俊平氏)ため、賃金上昇圧力が高まりやすい。英国は欧州連合(EU)離脱で移民の流入が細り、労働力不足が深刻だ。

物価高対策でガスや電気の上限価格の設定など、欧州は家計への支援を強化した。これが「結果的に過剰な家計への支援となってしまい、インフレを長引かせる要因になっている」(野村証券の岸田英樹氏)という指摘もある。

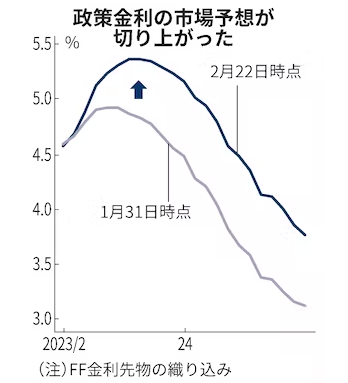

インフレ長期化は、政策金利の引き上げが続くという連想を招きやすい。

将来の政策金利の水準を想定して取引されるフェデラルファンド(FF)金利先物市場をみると、1月末時点ではFF金利の最終的な到達点は4.9%程度だった。それが足元では5.3%程度まで上昇した。先物市場は、FRBの通常の利上げ(0.25%)2回分に近い追加利上げをわずか3週間で織り込んだことになる。

米ゴールドマン・サックスとバンク・オブ・アメリカは今月中旬、FRBの年内の利上げ回数予想を2回から3回に引き上げた。

市場が織り込む欧州の政策金利も上振れしている。市場では欧州中央銀行(ECB)が、銀行が中央銀行に預ける際の金利を3.75%まで引き上げる(現在は2.5%)と織り込まれている。1月段階では3%台前半の予想だった。ECBのラガルド総裁は今週「賃金の動向をとても注意深く見ている」と述べ、賃金と物価のスパイラル的な上昇に警戒を示した。

世界的な金利の上昇を受け、株式市場では米ダウ工業株30種平均が21日に2.1%安となり、今年の上昇分は帳消しになった。金利上昇は将来想定される利益を現在価値に換算する割引率を押し上げる。高い利益成長を織り込んでいるハイテク株が主体のナスダック総合株価指数は2.5%安となり、今年最大の下落率になった。

23年の市場はFRBなどの利上げ停止や利下げ期待を頼りに、金利低下と株高が進んでいた。投資家はこの楽観的なシナリオの修正を迫られている。(犬嶋瑛)